本記事で紹介したいこと:

企業向け与信業務は、決算書や外部格付情報を基にスコアリングモデルを活用してリスク評価を実施し、判定を行ってきました。

そこには「過去デフォルトしやすい決算書の特徴は不変」という暗黙の了解があったように思います。昨今のコロナ禍において個人は勿論、企業のビジネス状況は一変、過去の企業情報を中心とした与信判断だけでは適切なリスク評価が行われなくなってきたとの声を多く耳にするようになりました。本記事では、クレジットカード業界におけるAfterコロナを見据えた新しい与信業務モデルについて考えてみたいと思います。

目次 Table of Contents

- クレジットカード業界で高まる法人向けビジネスの需要

- コロナ禍で整備が急がれる法人与信(課題)

- 課題の解決策としてのデフォルト予測とAI機械学習(ソリューション)

- 何故、日商エレクトロニクスがクレジット業務向けデフォルト予測を?

- まとめ

1. クレジットカード業界で高まる法人向けビジネスの需要

2020年10月の電子帳簿保存法の改正で、キャッシュレス決済の利用明細データがあれば、紙の領収書は不要になりました。クレジットカード各社でもこの法改正に対し、バーチャル法人カードの推進などカード利用を促すサービスを打ち出し、企業におけるクレジットカードの利用機運はこれまでになく高まっています。リモートワークや副業を始めとした働き方改革の浸透、金融各社を中心としたリアル店舗改革や非対面サービスの拡充などキャッシュレス決済の機運は今後益々高まることが予想され、中小企業を中心に法人カードの発行枚数は当面安定して伸びると予測されています。

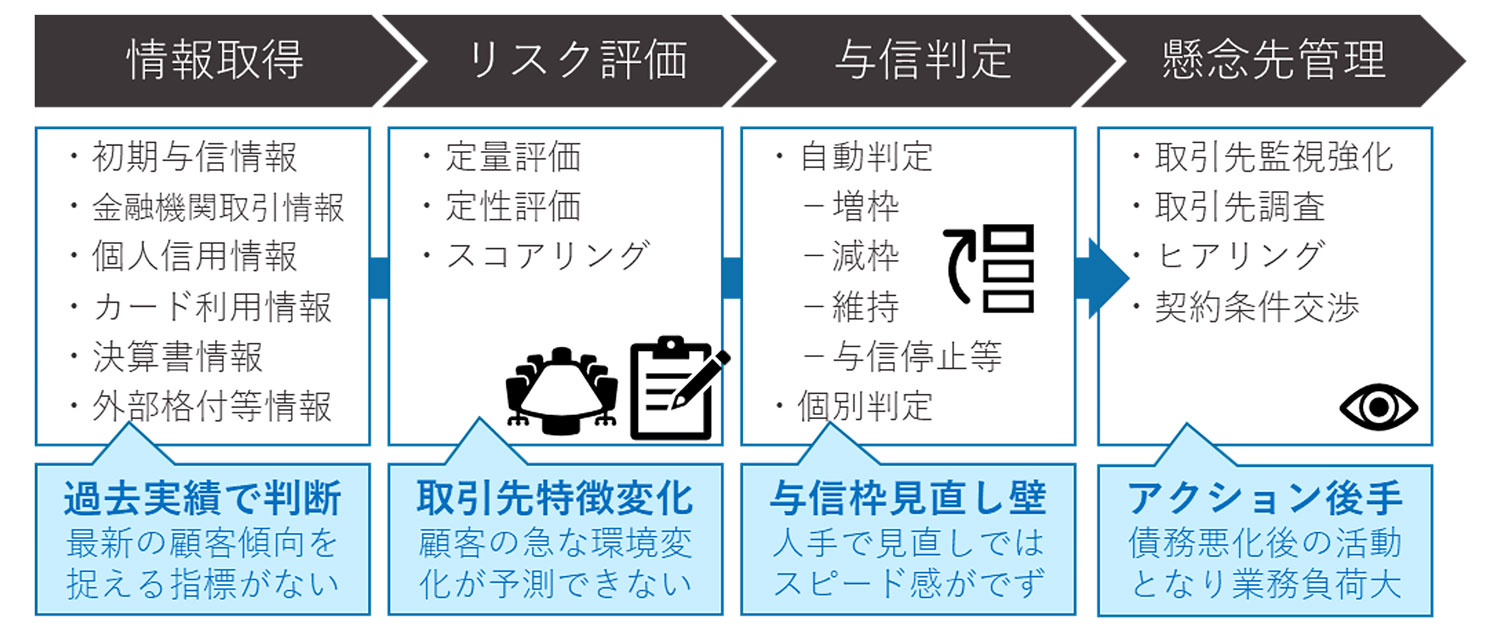

2. コロナ禍で整備が急がれる法人与信(課題)

一方、与信管理の観点からみると、法人向け与信業務には以下の課題があると認識しています。

「与信判定のための企業格付情報がない」

「過去のスコアリングモデルの常識が通用しなくなりつつある」

法人与信は、決算書や外部サービスで取得した企業格付情報などを基にリスク評価を行います。中小企業はこれらの情報が取得できないケースも多く、その場合営業や審査担当が時間と手間をかけて与信判定を行うことになります。(弊社の与信も同様なので、よくわかります・・)

また、スコアリングモデルの精度低下も大きな課題となっています。法人与信は長年、企業格付情報を中心に情報取得を行い、リスク評価により判定を行ってきました。

評価にあたってはスコアリングモデルを活用するケースが一般的ですが、現在のモデルは過去データを基に「過去デフォルトしやすかった貸出先の決算書の特徴は将来にわたり不変」という暗黙の前提が働いており、モデルのメンテナンス頻度もあって精度は低下傾向かと思います。弊社のお客様からも、「スコアリング結果は問題なかったがデフォルトするケースが増えてきた」との声を伺うようになりました。

【Issue】取引先の急な環境変化が捉えきれない

個人もそうですが、コロナ禍により企業の外的環境は激変、これまで順調だった事業の状況が180度変わり、逆もまたしかり、ビジネスの見通しが不確実になったことでこれまでの常識が通用しなくなりつつあると理解しています。

3. 課題の解決策としてのデフォルト予測とAI機械学習(ソリューション)

では、これらの課題に対応するためには一体どのような打ち手を講じればよいか。

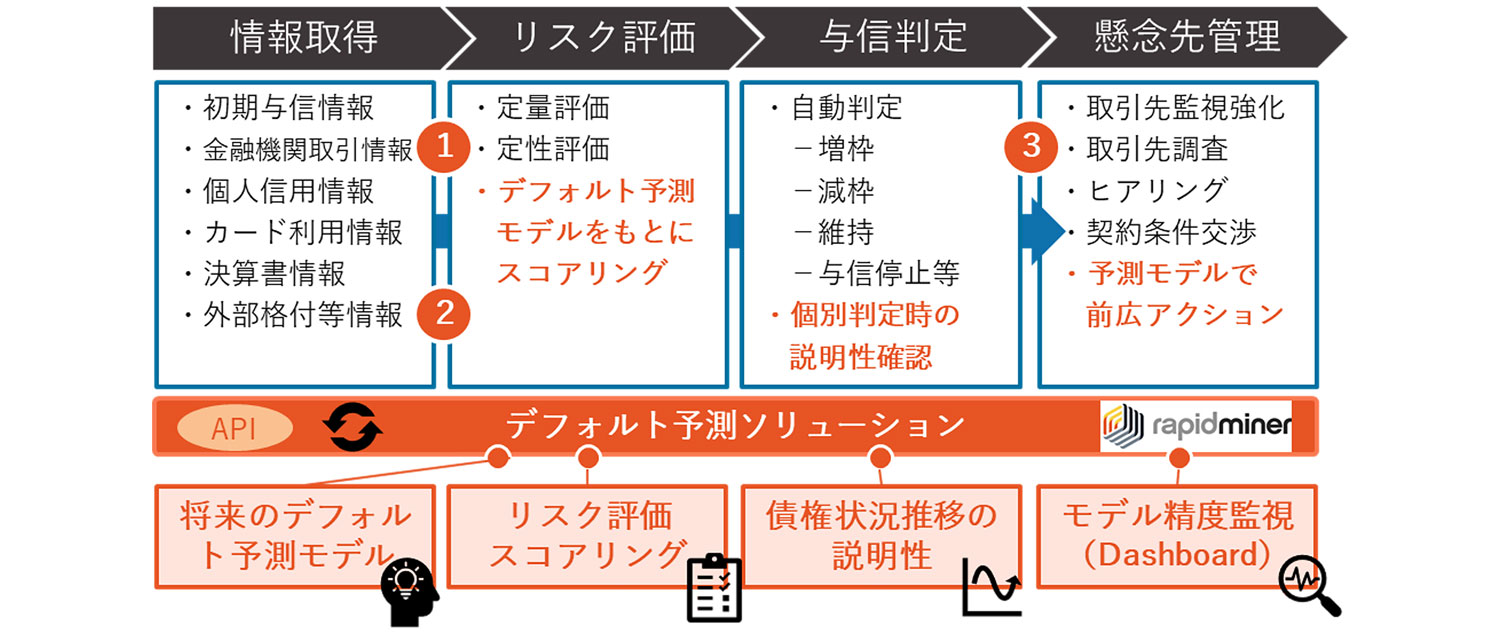

弊社ソリューションでは次の点にフォーカスしています。

【Solution】取引先の特徴変化を線で捉えたデフォルト予測モデルによるスコアリング

①将来の予測モデルを活用

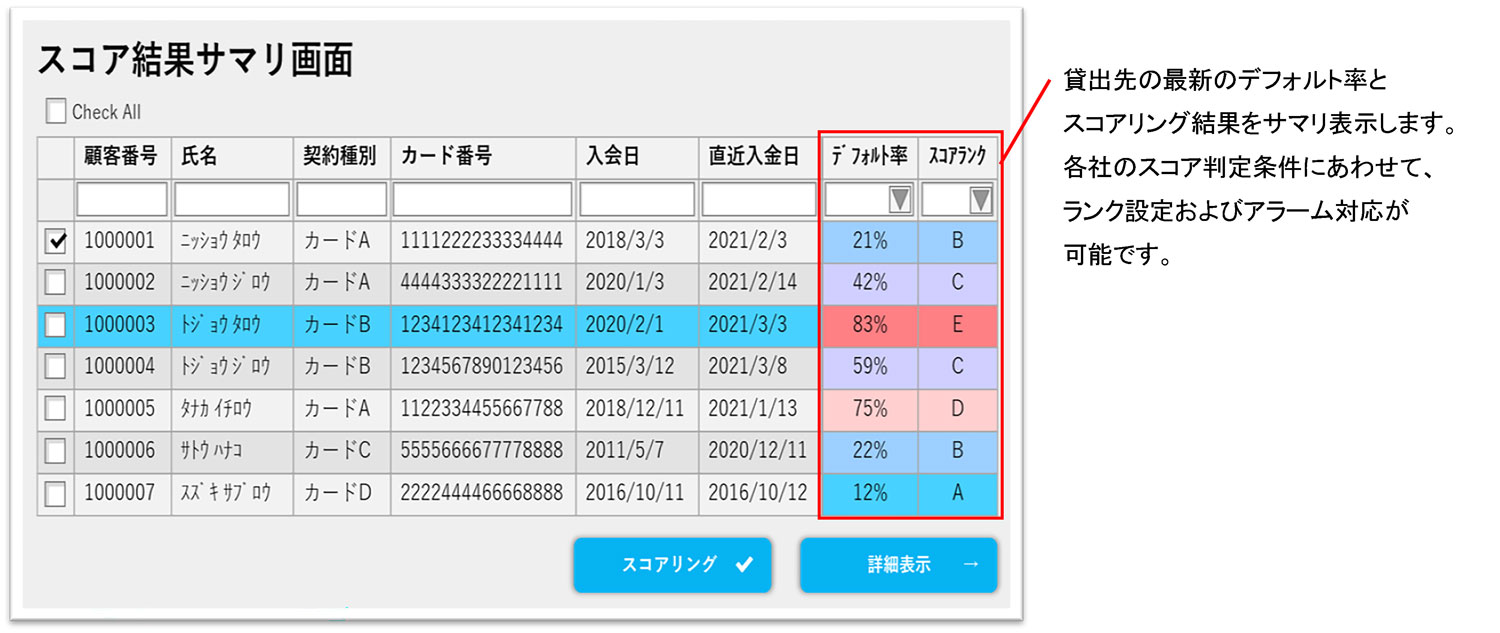

COVID-19など外的環境にかかる影響も踏まえ、最新の貸出先状況を予測モデル化します。過去のデータから貸出先の将来のデフォルト率と、それを踏まえたスコアリングができます。

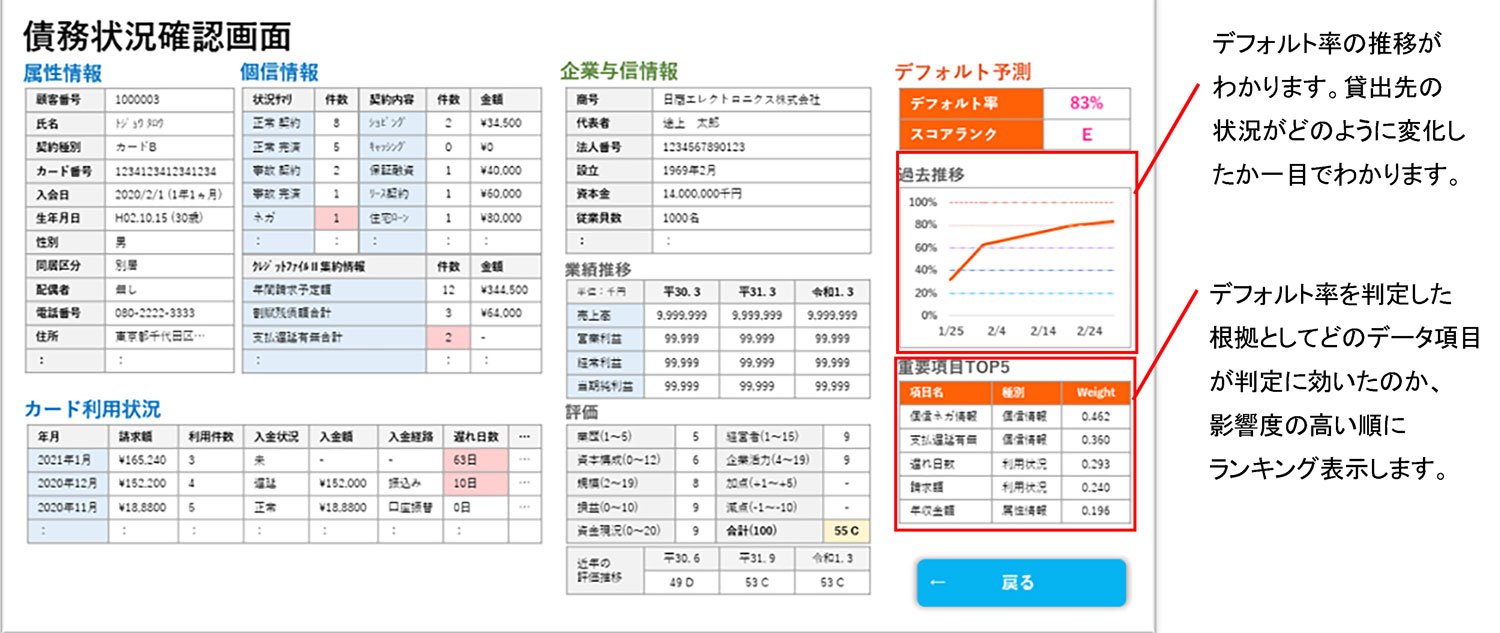

②取引先の特徴変化を線で評価

何が影響して貸出先の状況が変わったのか、時系列で総合評価し、重要なデータ項目を影響度としてランキング表示します。与信判定時の条件の拠り所として、リスク評価の見える化ができます。

③モデルの最新性

ビジネスで継続利用時には、劣化するモデルをいかに効率的かつリアルタイムに更新出来るかがポイントとなります。

弊社ソリューションはAI機械学習のソフトウェアを基盤に据え、モデル精度監視と通知、モデル更新機能を備えた運用自動化Platformとしてご提供しています。

【デフォルト予測ソリューション画面イメージ】

4. 何故、日商エレクトロニクスがクレジット業務向けデフォルト予測を?

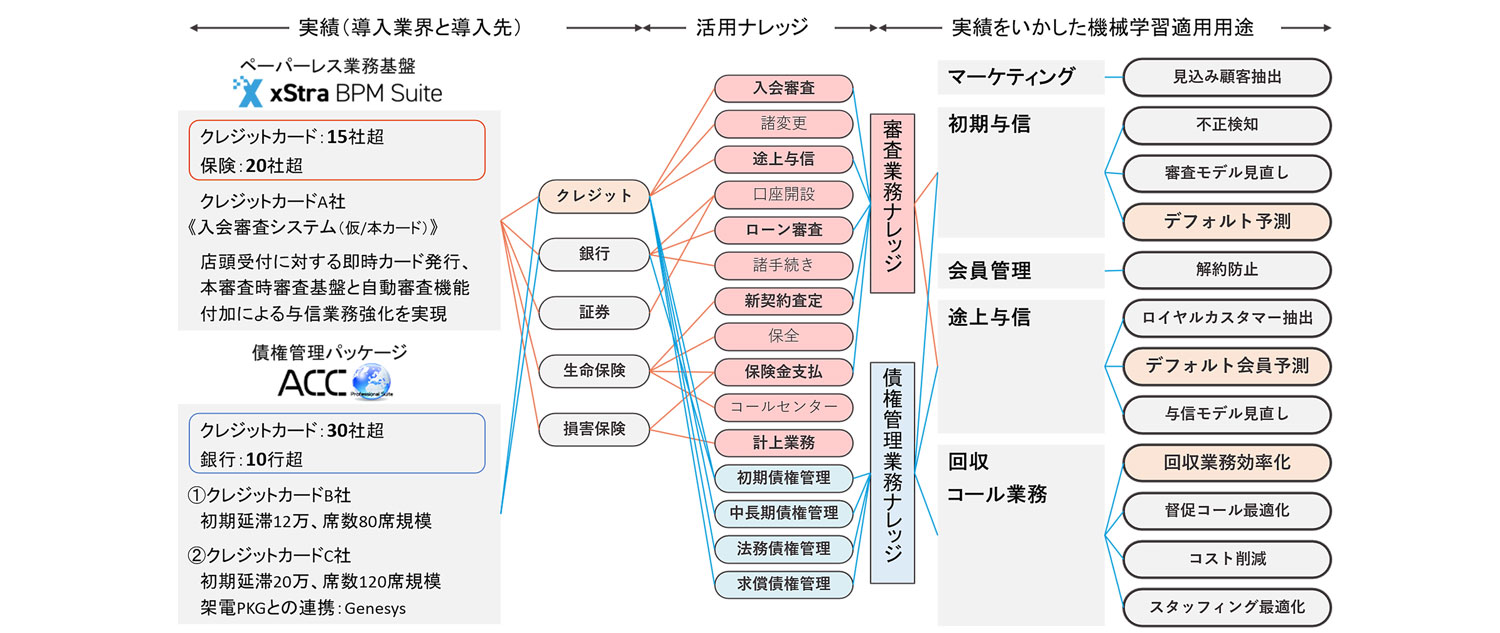

日商エレクトロニクスでは長年、金融機関向けにバックオフィスのペーパーレス・デジタライゼーションをキーワードに業務アプリケーション導入による業務改善の支援を行ってきました。特にクレジットカード業界向けには、入会・途上審査システム、債権管理システムの導入を行ってきました。

これらの経験で培ったドメイン知識を活用し、現在は機械学習のテクノロジーを活用した与信・回収業務改善を推進中です。

法人与信の業務では申込書が現物書類でしかないなど、分析するためのデータ化にかかる課題をお持ちの企業も多いと思います。弊社ではこれらの対応を踏まえ、業務全体を俯瞰した改善支援を行っています。

5. まとめ

COVID-19により先行き不透明なビジネス環境において、過去の常識にとらわれず貸出先の最新の状況を踏まえたスコアリングと、常に精度を最新に保つための運用基盤についてご紹介しました。日商エレクトロニクスのソリューションにご興味をお持ちの方は是非お問合せ頂ければ幸いです。

本記事は日商エレクトロニクス株式会社アプリケーション事業本部アプリケーション事業推進部ビジネスデザイン課のオリジナルです。

お問合せはこちらからお願い申し上げます。